息差收窄背景下,信用卡業(yè)務成為新的利潤突破點,重回銀行業(yè)焦點位置。前有國有大行強勢發(fā)力,后有互聯(lián)網(wǎng)金融公司跨界爭奪,股份制行也不得不另辟蹊徑,主動出擊。

年報數(shù)據(jù)顯示,股份制銀行在信用卡市場爭奪戰(zhàn)上來勢洶洶。招行2017年信用卡累計發(fā)卡量過億,直逼國有大行第一梯隊的建行1.07億張。已公布年報的五家股份制銀行中(招商銀行(30.490,0.20,0.66%)、光大銀行(4.160,0.04,0.97%)、平安銀行(11.830,0.41,3.59%)、中信銀行(6.630,0.20,3.11%)、民生銀行(8.080,0.04,0.50%)),中信銀行“悶聲發(fā)大財”,去年交易金額增速和信用卡收入增速均排名第一。經(jīng)歷過信用卡“大躍進”的浦發(fā)銀行(11.910,0.14,1.19%)雖未公布年報,但根據(jù)2017年半年報數(shù)據(jù),預計信用卡業(yè)務也將保持高速增長。

急速擴張的信用卡業(yè)務,已成為銀行零售業(yè)務與利潤增長的“最佳利器”。

發(fā)卡量看規(guī)模:招行一騎絕塵穩(wěn)居首位

從信用卡累計發(fā)卡量來看,招行獨自以過億的數(shù)據(jù)領(lǐng)跑各股份制銀行,也已超過國有大行的農(nóng)行、中行和交行。截止2017年年度報告期末,招行信用卡累計發(fā)卡10,022.72萬張,流通卡數(shù)6,245.68萬張,同比增長37.27%,是股份制行中名副其實的“信用卡之王”。

中信銀行、光大銀行、民生銀行均未突破5000萬大關(guān),累計發(fā)卡量分別為4957.09萬、4526.33萬和3873.86萬。

2017年是招行發(fā)行信用卡的第十五年,起步早這一優(yōu)勢不止體現(xiàn)在累計發(fā)卡量上。去年招行信用卡的交易金額也令其他股份行望其項背。年報顯示,招行2017年信用卡交易金額逼近3萬億元,同比增長30.56%。

平安銀行雖全速向零售轉(zhuǎn)型,信用卡總交易金額仍堪堪達到招行的一半,為15,472.02億元,也不及民生銀行16,482.61億元和光大銀行16,742.34億元。中信銀行是目前已公布2017年年報的股份制銀行中交易金額最少的一家,交易量不到1.5萬億元。

除此之外,招行信用卡的收入同樣占領(lǐng)了股份制行的榜首位置。2017年招行信用卡利息收入395.38億元,非利收入149.13億元,共計544.51億元(平均一天入賬1.49億元)

其余銀行信用卡收入甚至不及招行信用卡的利息收入,分別為中信銀行390.65億元,民生銀行213.83億元,光大銀行280.00億元。

透支余額上,平安銀行僅公開了零售貸款(含信用卡)余額8,490.35億元。其他各股份行中,招行信用卡貸款余額4,912.38億元,毫無意外地排在首位。其次是中信銀行,信用卡貸款余額3,332.97億元。光大銀行與民生銀行相差無幾,分別為透支余額3,029.46億元(不含在途掛賬調(diào)整)、應收賬款余額2,940.19億元。

增速比較看成長:平安發(fā)卡最多 中信發(fā)展最快

從新增發(fā)卡量來看,民生銀行新增發(fā)卡量增速最大,同比增長119.37%。光大銀行去年新增發(fā)卡量未過一千萬張,排在末位。招行2017年流通卡數(shù)6,245.68萬張,較2016年年末增長37.27%,增速僅為民生銀行的三分之一。

從交易金額增速來看,招商銀行、平安銀行、民生銀行、光大銀行和中信銀行均保持30%以上的速度,差距不大。其中,中信銀行增幅最大,為38.93%,平安銀行以38.01%的增速緊隨其后。而招行則以30.56%的數(shù)據(jù)墊底。

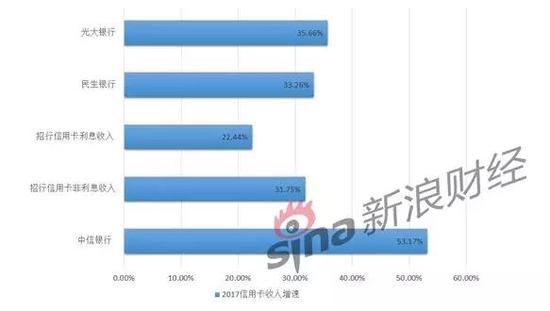

信用卡收入方面,中信銀行增速最為亮眼,高達53.17%。

平安銀行去年全行手續(xù)費及傭金收入同比增長10.10%,主要來自信用卡業(yè)務手續(xù)費收入的增加。民生銀行和光大銀行信用卡收入也穩(wěn)步上升,增速都保持在34%左右。

招行雖然發(fā)力較早,占據(jù)了時間與體量上的優(yōu)勢,但其他股份制銀行的全力追趕也不容小覷。整體而言,盡管平安銀行去年全力向零售轉(zhuǎn)型,信用卡業(yè)務方面卻是中信銀行發(fā)展最快,浦發(fā)銀行信用卡收入幾乎翻倍。

聯(lián)名發(fā)卡看趨勢:擁抱互聯(lián)網(wǎng)公司獲客

專家分析指出,既有市場份額和銀行體量是各銀行發(fā)展信用卡業(yè)務的先發(fā)優(yōu)勢,但差異化策略才是影響股份制銀行信用卡業(yè)務發(fā)展的決定性因素。

在消費主力日趨年輕化的信用消費市場,如何從場景獲客成為各家銀行的頭號課題。

隨著互聯(lián)網(wǎng)金融的愈加滲透,消費場景化的時代已悄然來臨。

2017年光大銀行信用卡業(yè)務以“跨界”和“場景”為著力點,細分客戶群體,推出B.DUCK小黃鴨卡、愛奇藝卡的等聯(lián)名卡產(chǎn)品。

民生銀行圍繞“做大零售”的經(jīng)營要求,將網(wǎng)申渠道拓展為信用卡獲客的主要渠道,去年網(wǎng)申發(fā)卡量占新增發(fā)卡量逾三分之二。為滿足年輕化客群的需求,民生銀行推出了故宮文創(chuàng)、梵高油畫等主題信用卡。

信用卡業(yè)務是平安銀行零售轉(zhuǎn)型的“尖兵”。依托互聯(lián)網(wǎng)平臺與大數(shù)據(jù),平安銀行在信用卡銷售申請環(huán)節(jié)實現(xiàn)了E化申請方式,在審批環(huán)節(jié)完成了自動化比例高達80%,在支付環(huán)節(jié)構(gòu)建了客戶行為預測模型,大幅提升各環(huán)節(jié)工作效率。

中信銀行同樣深挖與互聯(lián)網(wǎng)公司的合作,推出了貓眼卡、網(wǎng)易云音樂卡、OFO小黃車卡等多款信用卡合作產(chǎn)品。同時,中信銀行也與銀聯(lián)、支付寶、微信以及各主流手機Pay等合作,拓展信用卡支付布局,擴大支付場景。

招商銀行則持續(xù)推進與互聯(lián)網(wǎng)企業(yè)的合作,與王者榮耀等聯(lián)名推出信用卡產(chǎn)品。2017年正值招行信用卡發(fā)行十五周年之際,招行留學信用卡推出“番茄炒蛋”微電影,實現(xiàn)過億的曝光量。

浦發(fā)銀行與中國移動基于新五年戰(zhàn)略合作協(xié)議,聯(lián)合咪咕文化推出“浦發(fā)夢卡至咪咕閱讀聯(lián)名信用卡”,聯(lián)合王者榮耀推出“KPL王者榮耀職業(yè)聯(lián)賽信用卡”,另有“故宮文化聯(lián)名主題信用卡”、“張藝興Xback 一心卡”等產(chǎn)品。

廣東金融學院教授張長偉表示,股份制銀行擁抱“互聯(lián)網(wǎng)+”發(fā)行信用卡的新型支付方式,在有效提升發(fā)卡量增速的同時,也將給信用卡市場帶來新的發(fā)展高潮與競爭契機。